「為什麼媽媽總是先被工作FIRE?!或是媽媽自己不得不在工作中FIRE自己?!」身為媽媽19年,曾經因為《媽媽經大於管理經》這本書的影響,我告訴自己如果有一天可以聘雇或者把工作外包給媽媽,我一定優先和媽媽合作。為什麼?!因為當一個女人可以靠自己把複雜和鎖碎的家事全部搞定,我深信,她一定也可以搞定職場工作上大大小小的麻煩事。

只是很遺憾,即使身處外包流程最為成熟的媒體業和出版業,我還是只能和少數的媽媽合作,因為最彈性和自由的這兩個產業,依然無法支付相對高的管理成本,配合媽媽「家庭優先」的工作狀況。於是⋯⋯我只能想像,有一天,當我自己成立一家個人可以完全做主的公司或平台時,一定要實踐這個願望,和媽媽成為最好、彼此最懂彼此的工作夥伴。

媽媽也可以擁有FIRE財務自由的一天嗎?

根據妞新聞的調查(延伸閱讀:工作vs.家庭只能二選一?媽媽回歸職場的難處原因調查),媽媽身分是否會影響工作表現和升遷機會?66.2%的媽媽回答會,但也有33.8%的媽媽認為不會。只是,成為媽媽後繼續留在職場工作的媽媽,只有40.3%,另外有37.1%的媽媽,都選擇先請育嬰假再回到職場,不過能順利回到職場的媽媽並不多,其中有57.1%的媽媽回不了職場的原因是「工作環境無法配合家庭」,以及將近10%家人反對媽媽重回職場,10%離職太久被懷疑專業能力,將近23%則是自我懷疑,跳離舒適圈的掙扎讓她卻步。最後10%的媽媽,則是以上4種原因都存在。

上述身陷職涯困境或在職場弱勢的媽媽們,也能擁有財務自由的一天嗎?不管是伸手跟老公拿家裡生活費的媽媽(包括老公薪全部交給老婆的幸福媽媽),或者是繼續全職或斜槓兼職工作,分擔養家責任和壓力的媽媽,妳們曾經想過,妳們也可以靠投資理財產生的被動收入養活自己和家人,剩下的時間,不論做什麼工作,就算選擇全職在家裡陪伴孩子長大,都是自己最愛的幸福選擇嗎?

其實可以的,如果妳還年輕,還有正職工作,還沒有生孩子,趕快存錢,而且加倍存錢(但是年輕該玩的也一定要玩到而且玩好玩滿),妳就有機會在妳成為媽媽的時候財務自由,相對任性的選擇妳想要的人生和家庭生活。(延伸閱讀:媽媽一定要有錢,不只會存錢,更要能賺錢 !)

但如果妳還來不及在結婚前甚至生孩子前賺到並且存下足夠財富自由的資產(並不一定是很多錢,但是穩健配息的投資被動收入可以支應妳必要生活開支),妳還有機會財務自由嗎?有的,只要妳開始換腦袋,並且積極的展開行動,改變妳自己,也改變妳的另一半和妳的家庭。

財務自由,幫助媽媽建立FIRE工作的自信和底氣

所謂的FIRE其實是Financial Independence Retire Early的縮寫,指得是財務獨立,同時提早退休。過去的退休規劃,只有Financial Independence,前面兩個字,所以所有的理財試算工具,也都是以60-70歲退休來假設試算,我們到時候需要多少錢,回推退休規劃的投資組合報酬率和提領率,以及我們需要用多長的時間紀律存錢。

因為是60歲以後的事,時間還久,所以大部份的家庭在資源排擠,都沒有先擠出一部份的錢,做退休金準備的長期投資。如果媽媽決定做全職媽媽,家裡只有先生一份收入,那麼不論是先生或太太管錢,更難提前做退休金投資,因為每個月家用加上孩子的教育金,可能就已經吃掉先生全部的收入。如果還買了房子自住,每個月要支付房貸,那麼要擠出每個月5000元到1萬元的存款為退休金做準備,真的難上加難。

平凡媽個人記帳超過30年,所以非常明確的知道家用支出的狀況。一個天龍國的背房貸車貸有小孩的家庭,一個月的支出會落在6萬-10萬之間,台灣長期低薪,這相當於一位中高階主管的月收入,或者雙薪家庭夫妻兩人的收入總合。如果搬離大台北,生活費可能可以降到5-8萬之間,但是相對不管是夫妻的薪資收入,或者是孩子的學習資源,也會相對受限或縮水。(延伸閱讀:怎麼存錢,才能打敗通貨膨脹,把錢愈變愈大呢?)

這要怎麼辦呢?我們就不要再提,全世界政府大量印鈔票救經濟後每個人都開始深刻感受到的通貨膨脹(代表你的薪水和存款都縮水了,因為貨幣的實質購買力變低)壓力,或者媒體時不時就大聲吶喊的,政府社會保險包括勞保、公保、農保⋯⋯的破產,即使不破產,當政府換人做時政策的朝令夕改,也讓「自己沒有理財等著領政府退休金」的人心裡壓了很多層陰影⋯⋯

大家可以先來試算看看,你現在的財富等級,有沒有機會財富自由:財富自由提早退休計算機

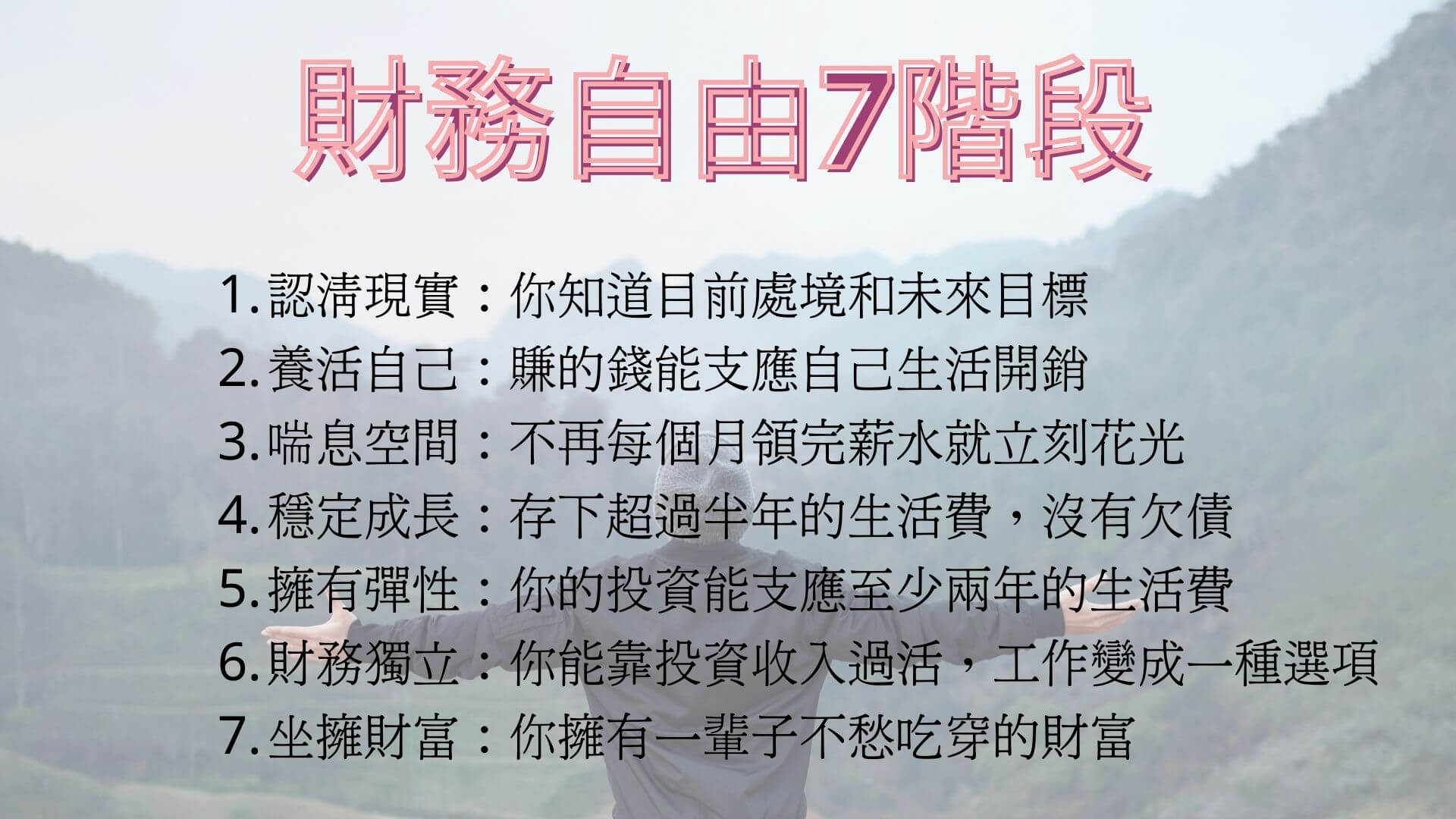

財務自由7階段(內容摘要自:《FIRE財務自由》)

Credit:Celia Chen By Canva

用穩健方法創造妳的財務自由,立刻加入《十年千萬》計劃,立刻報名線上學:

5個行動,助媽媽晉身FIRE族財務自由

根據《FIRE財務自由》一書的作者Grant Sabatier指出,財務自由的本質是「對自己誠實。認清什麼能真正帶給你快樂,什麼對你才是重要的,把錢花在你真正重視的東西上,不重視的就不要花錢。另外,體驗帶給你的快樂可能比物質還多。」

同時FIRE「財務自由提早退休」相對於過去的退休計畫,更清楚明確的訴求是趁年輕「及早」賺更多的錢並且存下更多的錢」。所以每個月薪水左手進右手出的月光家庭想要財務自由,唯一能做的就兩件事:「1.省錢;2.賺更多錢」。就像減肥永遠不敗的定律,就是「1.少吃;2.多動」一樣。

相信我,媽媽,只要省錢和賺錢的意念上身,有意識的重新調整生活的狀態、對金錢的看法,以及花錢的習慣,妳一定還能省下更多錢,同時賺到更多錢,然後把賺到的錢嚴格執行「收入-儲蓄=支出」,專款專戶和自動轉帳不同投資帳戶,達到存更多錢提早退休,靠長期投資被動收入支持家庭或自己財務自由的目標。(延伸閱讀:媽媽存股前一定要先有答案的5個提問)

行動一:記帳,並且想清楚真正讓自己和家人幸福的人事物是什麼?

永遠不要為記帳而記帳,記帳的目的在「了解家庭真正的開支情況」,同時透過記錄回溯並且認真思考,每一筆支出都是必要的嗎?有沒有什麼衝動的消費是不必要,可以把省下來的錢轉投入成為會賺錢的資產?(延伸閱讀:媽媽記帳,是經濟獨立和享受財富自由的重要起步!)

在這樣思考的過程中,媽媽一定要有「機會成本」的概念(延伸閱讀:這三個投資和經濟學重要觀念,扎實了我下半人生的起跑線!),每一筆消費都不是獨立的消費,當你把錢花在A上面,妳就同時失去了選擇B可能帶來的效益。

家庭財務計劃必須同時考慮醫療支出、生活開支、儲蓄和保險。

CREDIT:https://www.freepik.com/free-photo/financial-plan-retirement-investment-diagram-concept_16459699.htm#query=insurence&position=47

《FIRE財務自由》作者還提供了另外一個思考角度,算出你的時間值多少錢,如果是全職家庭主婦,可以用妳過去的薪水當計算基礎,來算算你花了這筆錢,等於你犧牲了多少未來財務自由的時間,或是你必須為這筆消費支出「辛苦工作」多久時間。(延伸閱讀:財務自由需要多久時間,兩大關鍵因素必知)

最後還可以在「機會成本」的原則下,用資產組合投資報酬率的方式回頭思考,當你要花掉的一萬塊,變成是投資一個報酬率7%的資產時,你不只花掉了一萬塊,還多花掉了超過這7%的被動收入。

行動二:盤點所有必要支出,能交換的能二手購買的優先選擇,把錢省下來變成能賺錢的資產

這一點平凡媽先自首,過去還在上班而且薪水還不低時,因為「時間最貴」,所以很多消費決定在行動一的機會成本和邊際成本考量下,我幾乎沒有交換或購買二手商品過,一切都以「效率」為最優先考量,直到這一年在家工作但沒有一塊錢收入進帳,每個月都在吃老本,快把一年的緊急預備金燒完⋯⋯

但生命真的會自己找到出口,現在我的時間沒有比錢貴了,於是我開始研究已經成熟的交換平台和二手購買平台,甚至還有家電租賃平台,才發現這個世界還有很多「省錢」或「提升資源/物質綜效」的方法,我還沒有認真玩過⋯⋯等我玩到一個程度再和大家分享其中有趣的眉角(也歡迎已經玩通透的讀者留言分享妳的經驗和專業)。

就從現在開始吧!和平凡媽一起省錢大作戰,已經省下很多錢的媽媽,記得省下來的錢不是再花掉,而是轉成為「會幫妳賺錢」的資產,讓「時間複利」為妳工作,幫妳養老。(延伸閱讀:媽媽一定要知道的5個理財投資關鍵字)

行動三:盤點自己的個人優勢、熱情(興趣)、市場機會,尋找斜槓兼差賺更多錢的機會

這是我目前正在努力的事情,也是很多媽媽已經開始有成就的事情。個人在數位環境衝浪這麼久,我真心認為,所有的數位工具和科技不只造福了這時代最弱勢的年輕人,也造福了最弱勢的媽媽,由於是家務無給職的全職媽媽,讓媽媽可以利用零碎時間,不只不中斷自我成長和學習,還可以斜槓兼差賺錢,不管是自己的私房錢,還是為了養老準備的退休金,目的都是,用現在的零碎時間和辛苦賺錢,爭取未來更多的自由和安全感。(延伸閱讀:除了當團媽,媽媽在家工作還有其他100種選擇!)

運用複利效應,才能真正留住你辛苦存下來的錢,用錢賺錢讓錢持續長大。

CREDIT:https://www.freepik.com/free-vector/investor-with-laptop-monitoring-growth

學習「時間」智慧養成「複利增值」習慣,立刻加入《十年千萬》計劃線上學:

行動四:把省下來的錢和多賺到的錢,都專款專戶存下來

這是媽媽想要FIRE財務自由最關鍵的一步喔!省下來和多賺到的錢一定要存下來,並且要存進不同目標的投資帳戶裡(最主要兩大長期目標是子女教育金和退休金;短期目標則因應每個家庭的需求而定,可能是醫療費用、旅遊費用、專案學習費用等),而不是把它都花掉。

行動五:設定並且試算你的財務自由目標,建立讓妳安心的長期投資資產配置,把存下來的錢在適當時機用適當方法,轉變成會賺錢的資產。

這是最後,也是最燒腦但最關鍵的一步啦!但是媽媽們不要害怕,即使妳是理財小白,都有方法可以幫助妳安心的進行投資,即使任何投資都有風險,但我們可以利用《時間複利+資產配置》兩大科學方法,而且是最長時間和專業投資機構認證的有效方法,來降低妳的整體投資組合風險,並提升投資組合實質的穩健成長報酬率。

存股的本質是用時間換取空間,賺取時間的複利紅利。

Credit:https://www.freepik.com/free-vector/stock-market-analysis

這套方法,如果妳想學,我們會鉅細靡遺的把妳教到會,和平凡媽一起,用10年的時間存出1000萬的退休金老本,在10年後像年輕人一樣,靠這1000萬長時間複利所累積的被動收入,支應未來每個月的必要生活開支,讓我們可以真正的,不再為錢工作,選擇自己想做的、充滿熱情的工作,並且開始收割妳一生的累積,在晚年從容優雅的,享受妳更豐盛的人生。

5個讓妳一輩子都能擁有《用不完的錢》的建議

一旦妳達成財務自由的目標後,每個月能靠被動收入支應必要的生活支出後,不管妳想繼續工作,或是想放下工作陪伴家人(孩子或父母),妳都不再是因為沒有主動收入而時時陷入「恐懼和焦慮」情緒中的窮鬼。

但是,現代人的壽命愈來愈長,《FIRE財務自由》一書的作者Grant Sabatier提醒,千萬不要存到了足夠的錢財富自由之後,開始自由任性的花錢啃光讓你財富自由的老本,所以他給出了5個建議,讓財富自由後的妳一輩子都能擁有用不完的錢:

-

建議一:你可以儲存「預期年支出」的25倍數額(或者更多,比方30倍;不包含緊急預備金及各種副業收入)。

-

建議二:盡量延遲提領你的投資報酬。

-

建議三:越接近退休年限,就該準備一筆足夠一年開支的緊急備用金。

-

建議四:若你已開始提領投資報酬,請盡量降低開銷,即使股市仍在成長。

-

建議五:最後,最重要的是,盡量不要動到你投資的本金(原本投資的金額),因為本金是驅動投資成長的最大來源。

我深信只要再用10年的時間認真努力,我一定可以走到最後這一步,實踐作者的建議,讓自己這一輩子,真的進入完全「不愁吃穿」的自由人生階段。和我一起嗎?我們一起努力,為我們自己的幸福負責,一起用《10年存出1000萬》吧!!